技术并购价格高昂,但购买技术企业是否增加价值?如果是,成功的购买者如何做到物有所值?

鉴于EV/sales中值倍数远高于历史平均值,现在正是问一问投资者们能否从技术并购中获益的时候。答案是:不一定。我们分析了超过3.7万起技术收购的公告收益,发现这类交易的整体成功率为50%。技术交易中约有一半(51%)的累计超额收益率(CARs)为正数。

收购者能不能顺着有利发展方向提高成功率?我们的研究和客户经验显示,答案是可以,但需要考虑几个因素。

战略考量

数十亿美元的转型类交易尤其需要小心。根据公告,价值10亿美元以上的交易CAR为负值(平均为-0.33%),而10亿美元以下的交易CAR则为正值(平均0.81%)。

虽然管理层通常将收购技术公司的少数股权看作是进入新领域和减缓风险的谨慎之法,但投资者更青睐投资力度大的企业。

经验很重要

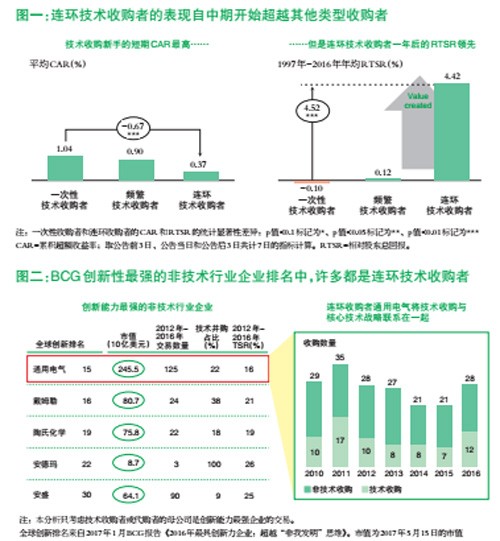

虽然看上去违背常理,但市场对首次进行技术并购的买家更友好,给予他们的回报比给有经验的买家更多(图一)。

在我们的样本中,一次性收购者的平均市值是54亿美元,他们仅仅公告进行平均交易值大约2亿美元的收购即可取得1.04%的CAR,等同于将近6000万美元的净收益(这表示公告收益为27%)。频繁技术收购者(过去10年内完成了2到5次交易)也能够获得0.90%的CAR,但连环技术收购者(过去10年内完成5次以上技术并购的企业)的CAR却比前两者低得多,只有0.37%。这可能是因为投资者认为此类企业已经把并购作为长期商业战略的一部分,不再算作重要的企业行为。

然而,公告发布后一年却是一番不同的景象。不管是一次性收购还是频繁收购的企业都无法超越市场表现。但连环技术收购者却能较相关指数高出4.4个百分点。技术和非技术行业的收购者都一样。

连环收购者从交易搜寻、执行和收购整合中获得经验优势,而且其经验优势也适用于技术并购。的确,BCG世界年度创新排行中的许多企业都是技术和非技术资产的连环收购者(图二)。

一些企业,比如通用电气(GE)、戴姆勒(Daimler)等将技术并购当作创新战略的核心组成部分。例如,通用电气在过去5年完成了125起收购(超过20%都是技术收购),其中包括收购工业网络领跑者Bit Stew Systems 和Meridium,还有一系列帮助打造GE数字化平台的小到中型交易。

释放价值的三大关键

成功的技术收购企业会做三件正确的事情——他们遵循清晰及聚焦的战略,会为技术并购量身定制一套并购流程,还会建立合适的企业组织架构来寻找、执行和整合创新性技术公司。

■技术并购战略。成功的数字化买家在制订技术并购战略时会融入四个最佳实践方法。

第一,他们将技术并购视为企业整体战略的一部分。这些企业有持续的战略步骤,会将技术并购目标作为推进核心业务组合的一部分进行讨论。

第二,技术并购填补自身内部创新和研发的不足。收购只是明确的技术转型方案中的一个支柱,这些企业有相应的组织架构对被收购的企业进行整合并提供支持。

第三,技术并购由专门设立的组织来完成,这个组织通常非常精简,以便迅速完成交易。成功的企业会意识到技术并购在许多方面不同于传统并购,比如尽职调查的时间要更短、需要在早期就引入关键决策者等。

第四,成功的收购者在组织和执行交易时深谙变通之道。他们愿意采用备选的交易架构,比如少数股权投资、盈利能力支付计划(Earn-out协议)和优先认购股权,让标的企业即便在大的企业结构中依然可以保留原有的企业文化和激励措施。这意味着收购者要了解与自己企业完全不同的商业模式和文化。

■技术并购的流程。虽然技术并购跟传统并购的流程大体一致——选择目标、执行交易、决定并购后整合(PMI)的合适水平,但每个环节都有自己的特点。成功的技术收购者会在战术上做出以下调整:

为选择目标拓展资源。成功的企业会为并购团队配备内外部资源,利用自己的风投部门和外部的技术产业专家来扩宽对新兴技术和产业分区内优质目标的搜索。

交易执行更灵活。技术并购的每个交易环节都需要灵活性。比如,收购方需要适应并且习惯更短的尽职调查时间(不然就要冒着被行动更迅速的竞争对手抢标的风险)、不同的绩效衡量指标(比如有效触及率和客户流失率,而不是折现或者自由现金流),以及信息深度普遍不足的现实。连环技术收购者通常会借鉴私募行业的策略,给并购团队配备来自标的行业的高级顾问。

把握好PMI的火候。实现并购的协同效应一般需要对标的企业进行充分、紧密的整合。但收购技术资产的老手往往不会进行彻底整合。相反,他们会与新收购的公司保持一定距离,以防止总部的等级体制扼杀了后者的创新性或者破坏了成功的创业文化。许多连环收购者出于这个原因,设立了培育或者加速中心。

■组织技术并购。在组建企业内部的并购部门时,聪明的买家对创意来源地和交易执行十分灵活:在企业中心、业务部门,甚至完全独立的机构,比如风投或者创新实验室都可以。结果(鉴别和达成优质交易)比组织结构更重要。灵活性对并购团队的成员来说也十分重要;前传统投资银行家通常会被安排与入驻企业家配合工作。

由于交易涉及不同种类的尽职调查分析和交易结构,这些企业也注重吸纳各类专业人才(比如金融、人力、IT和法律人才)。

与其他类型的并购交易一样,技术并购也需要经验、灵活、敏捷,对具体的目标、结果以及技术收购如何支持企业战略有明确的把握重点。聪明的技术资产收购方会调整企业并购机制的方方面面,包括战略、流程和团队组成,以满足技术交易对灵活多变的需求。