尽管借助小排量汽车购置税优惠政策的推动,中国汽车产销在2016年双双实现百分比两位数的增长,但汽车市场的持续繁荣不能仅仅依赖政府政策的推动,从长远看,中国汽车企业必须加快全球化布局,提升其在海外市场的竞争力。

日前,德勤发布了《2017汽车行业对外投资报告》(以下简称“《报告》”)。数据显示,中国汽车行业的海外投资额在2016年出现大幅下滑,仅为2015年的一半,但在投资数量上却创下四年来新高。

车企海外投资更倾向创新技术

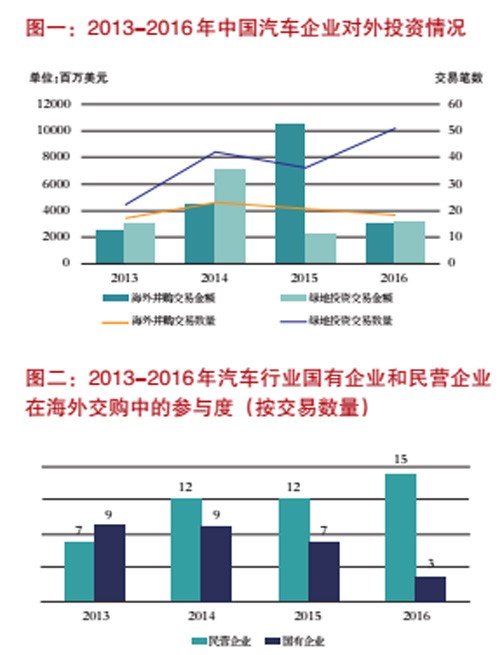

《报告》显示,2016年,中国汽车和零部件企业对外投资项目合计69宗,投资总额达62亿美元。尽管投资数量创下近四年来新高,但在投资规模方面较2015年呈现大幅度下滑:2015年对外投资交易总额超过120亿美元,是2016年的近两倍(见图一)。《报告》分析,从2016年的投资趋势判断,未来,中国汽车企业的对外投资和跨境并购将以战略驱动为主,尤其在“中国制造2025”的战略指引下,技术创新和进步将成为行业的主要推动力量。

《报告》数据显示,作为中国企业对外投资的两大实现形式,海外并购和绿地投资(指到国外投资设厂的模式)的增长势头出现分化:整车和零部件企业海外并购步伐大幅放缓,而绿地投资明显升温,其规模和数量超过海外并购。

德勤认为,海外并购热度出现下滑在很大程度上源于传统投资主力国有企业步伐放缓,以及外汇管制和审核收紧影响了企业投资的信心;而绿地投资“顺周期”特点明显,部分东道国经济回暖,加上“一带一路”倡议的刺激,使得绿地投资热度开始回升。

在传统的制造业与互联网产业相互融合的大环境下,汽车行业在科技方面的需求也不断提高。对于整车企业绿地投资来说,除了投资建设生产基地外,成立研发中心和搭建本地营销渠道也成为2016年上升最快的投资项目。这表明中国企业海外投资已逐步进入新阶段,从本土组装向更深层次的技术合作和技术转移等方向延伸。绿地投资的区位选择也出现了一些变化,美国仍为最热门的绿地投资目标国,仅2016年就有12起绿地投资。从投资目的看,整车厂重点在于设立研发中心,而零部件企业则是加强属地化生产。

值得关注的是,虽然中国汽车行业在海外并购和绿地投资方面的增长势头出现分化,但是两者聚焦于创新技术研发和更深层次的技术转移的方向却趋于一致。数据显示,2016年中国汽车行业对外投资交易规模下滑至近三年来新低的诱因主要是重量级并购交易锐减。实际上,其平均交易规模较上一年仍有所增长,半数交易的投资额超过1亿美元,在很大程度上源于多数标的的企业来自于前瞻性技术领域,而且企业营收和利润增长强劲,溢价率较高。研究显示,汽车电子目前是汽车零部件行业增长最快的细分领域,毛利率高于平均水平。

与此同时,车联网、汽车安全、新能源汽车的发展在很大程度上取决于汽车电子技术的创新和突破。德勤预计,未来收购海外汽车电子领域企业的交易案例将大幅攀升。

当前,中国汽车行业在选择并购标的时更为注重目标公司的先进技术、行业地位和发展潜力,而欧美国家的成熟市场则具备中国企业渴望的技术实力、管理经验和渠道资源。2016年,西欧和北美地区依旧是中国汽车和零部件厂商海外并购最为活跃的地区,仅美国和德国两地的海外并购交易数量就已占总交易数量的六成,交易金额占比更是高达九成。美国和西欧地区逐渐成为整车厂海外研发中心的集中地,而且研发重心也从造型设计和底盘技术逐渐转向自动驾驶、车联网、电动汽车等趋势性技术。

德勤还发现,在过去一年里,汽车企业海外并购呈现出了外延式的发展趋势,企业增加了横向并购,加大了对新兴战略行业的投资力度。

跨境并购持续“民进国退”趋势

《报告》显示,2016年中国汽车行业海外并购热度出现明显下降,交易数量和投资额双双走低,参与企业也大幅减少:全年共有18起海外并购及海外交易,涉及金额30.26亿美元,交易规模为近三年来新低,甚至退回到2013年时的水平。

德勤认为,中国车企海外并购遇冷主要源于国有企业经营效益下滑而大幅放缓了海外并购步伐。同时,中国政府加强了对企业跨境投资的审查和资金外流的管控,这在一定程度上影响了企业对海外投资的信心。东道国以市场准入条件不对称为由,提升对外投资收购方的审查力度,也在一定程度影响了汽车行业的海外并购。

《报告》显示,2013年以来,中国汽车与零部件企业海外并购的前十大交易中有八宗由国企主导(见图二),但是2016年全年由国企发起的并购交易仅三宗,大型国有零部件企业的收购步伐更是明显放缓。相较国有企业,民企海外并购的热情丝毫没有减退。民营企业得益于其决策机制优势,在外海并购市场上更灵活,效率更好,表现得更活跃。2016年,民营汽车零部件企业宣布了15起跨境并购,占交易总金额的80%以上。

相比国有企业体量大、国内资源多、在进行海外并购时更加挑剔,民营汽车企业凭借其灵活的经营体制和高效的决策效率成为海外投资的主力军。近几年,以短期利益驱动的并购交易也大幅减少,具有竞争力的上市民营企业频繁通过海外并购实现产品转型和升级。

与此同时,境外监管机构也在逐步加强对中国投资者的审核,特别是针对收购方的企业性质、是否受产业政策驱动和补贴等方面。由此可以看出,国有背景的投资交易将受到一定限制。零部件企业海外并购整体交易数量和规模在创新高的同时,外延式并购交易占据较大比例,投资标的也转向新能源电机、控制系统、汽车安全和汽车电子等新兴领域。

战略性并购或成对外投资新动力

《报告》分析,未来中国汽车行业的对外投资整体趋势有可能继续放缓,大型并购交易或将继续减少。德勤预计,汽车行业对外投资步伐将趋于平缓,非主营业务的大额并购交易将受到影响。

随着创新研发周期的进一步缩短,零部件厂商更需提前做出市场布局并掌握新兴的技术。考虑到新旧技术的关联性较弱,传统零部件企业较难凭借自然增长或自主研发进入新兴领域,因此并购成为其进入最主流市场的方式之一。

德勤预计,未来自主品牌汽车对外投资模式或将进一步升级:区域方面从传统新兴市场转向成熟市场,投资形式从海外建厂向产销研一体化、技术合作转变。零部件企业则寄希望于通过跨境并购跻身高端产业链,投资标的从功能件、内饰件等传统领域向车联网、新能源汽车动力系统、电池等新兴领域加速延伸。

随着国内市场的增长日趋饱和,利润增速放缓,传统零部件企业亟需寻找新的突破口,以期拓展高技术壁垒,进入高毛利的细分领域。长期来看,随着行业调整加剧,国内消费放缓,企业经营效益下滑,汽车企业能够加力在海外市场收购专利、技术、品牌等核心资产,提升其在战略性新兴行业的研发实力和竞争力。

同时,跨境并购“民进国退”的趋势也将延续。德勤预计,经营效益较好、产品竞争力强的民营汽车企业仍将继续活跃在海外并购市场,而负债率较高的国有企业举债进行非战略性并购的投资可能将受到更严格的审核。